PRÉAMBULE

Exercer son activité professionnelle partiellement ou totalement en télétravail peut avoir des implications sur son imposition et sur sa sécurité sociale.

Dans cette partie, nous traiterons en détail l’impact fiscal.

AVERTISSEMENT : Il s’agit d’un guide fiscal, donc concernant l’impact social, nous recommandons vivement les personnes concernées par le télétravail transfrontalier régulier de consulter le site du Centre commun de la sécurité sociale (CCSS) et plus particulièrement les rubriques « Accord-cadre sur le télétravail » et « Activités régulières dans deux ou plusieurs États membres ».

Vous aurez ainsi toutes les informations précises y compris les conditions concernant l'affiliation à la sécurité sociale lorsque le temps de télétravail se situe entre 25% et moins de 50%, ainsi que plusieurs exemples de cas concrets.

SEUIL DE TOLÉRANCE

En principe, la rémunération des jours prestés hors du Luxembourg est imposée dans le pays de résidence des frontaliers. Cependant, il existe un seuil de tolérance. Ainsi, les salariés résidents d’Allemagne, de Belgique et de France qui effectuent du télétravail et/ou des déplacements professionnels et/ou des formations professionnelles hors du Luxembourg en respectant le seuil annuel de tolérance restent imposables uniquement au Luxembourg.

Pour l’année d’imposition 2024, le nombre de jours imposables au Luxembourg en télétravail est de 34 pour les 3 pays frontaliers. Au-delà, la totalité du télétravail, y compris les 34 premiers jours, sont imposables dans le pays de résidence.

Ce nombre de jours est calculé sur une année complète, et à temps complet, soit 40 heures par semaine, du 1er janvier au 31 décembre. S’il s’agit d’un contrat à temps partiel, ou si l’année de travail n’est pas complète, il faut proratiser ce seuil de 34 jours.

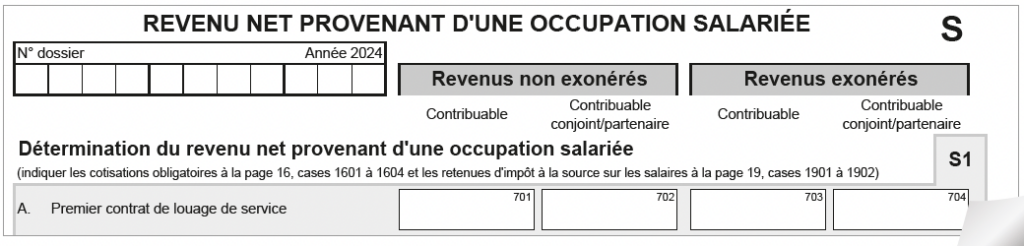

SUR LA DÉCLARATION FISCALE LUXEMBOURGEOISE – FORMULAIRE 100

Si vous faites une déclaration luxembourgeoise (voir page 19 : Est-il obligatoire de faire une déclaration ?), et que vous dépassez le seuil de 34 jours, vous devez mettre dans les cases 703 et 704 le montant correspondant aux journées de télétravail. Il est indiqué dans la case 31 (autres exemptions à spécifier) de votre certificat de salaire annuel luxembourgeois. Il s’agit du montant net imposable (après déduction des cotisations sociales) du salaire télétravaillé.

Ensuite, ce montant correspondant aux jours télétravaillés doit être reporté dans les cases 738 et 739, et il faut spécifier télétravail dans la case 742.

N.B. : Afin de ne pas être imposé sur le télétravail au Luxembourg il faut justifier à l’administration que celui-ci a été dûment déclaré dans votre pays de résidence.

COMMENT DÉCLARER SES JOURS TÉLÉTRAVAILLÉS SUR LA DÉCLARATION FISCALE FRANÇAISE ?

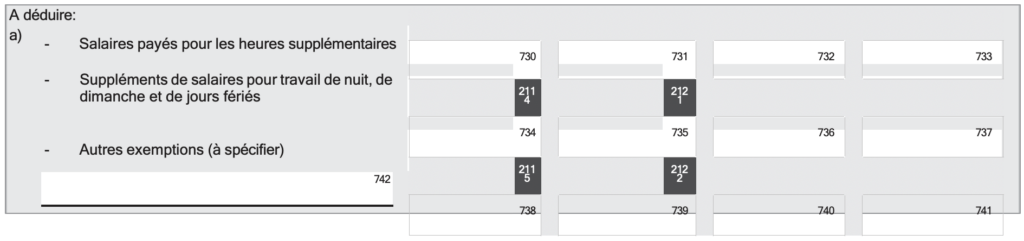

Si vous avez travaillé plus de 34 jours en dehors du Luxembourg, vous devrez déclarer les montants cités ci-dessus dans les cases 1AG ou 1BG de la déclaration française 2042. Dans les cases 1AF ou 1BF il faut réduire le montant déclaré du montant indiqué pour le télétravail (brut – cotisations sociales – télétravail).

Dans l’annexe 2047 section 1 il faut déclarer la totalité du salaire luxembourgeois (brut – cotisations sociales) et dans la section 6 exactement les montants en cases 1AF ou 1BF.

COMMENT DÉCLARER SES JOURS TÉLÉTRAVAILLÉS SUR LA DÉCLARATION FISCALE BELGE ?

Si vous avez travaillé plus de 34 jours en dehors du Luxembourg, les montants à mentionner dans les cases 1250 / 2250 (voir page 90) ne changent pas. Cependant, il conviendra de mentionner dans la rubrique O. REVENUS D’ORIGINE ÉTRANGÈRE sous le point 2, uniquement la partie des revenus qui ont été soumis à l’impôt luxembourgeois, afin que le revenu non imposé au Luxembourg soit imposé en Belgique.

Par exemple, pour un revenu de 80 000 € luxembourgeois, dont 20 000 € correspondant à plus de 34 jours de télétravail en Belgique, il faudra, via une règle de trois, mentionner dans le cadre IV, partie A code : 80 000 € et dans le partie O du cadre IV : 60 000 € (80 000 € – 20 000 €), de revenus à exonérer provenant du Luxembourg.

Actuellement,il est essentiel des avoir que toute journée comportant du télétravail, même partielle, est comptabilisée comme une journée entière dans le calcul du plafond des 34 jours. Une gestion rigoureuse du télétravail est donc nécessaire afin d’éviterdesconséquencesfiscalesimprévues.Certainsaspectsévoluentlentement,notamment en ce qui concerne les jours d’astreinte. Il est donc important de continuer à se tenir informé.

EXEMPLES D’IMPACT FISCAL DU TÉLÉTRAVAIL, AU LUXEMBOURG ET DANS LE PAYS DE RÉSIDENCE

Dans le cadre du télétravail, avec un dépassement des seuils autorisés, quel sera l’impact fiscal pour le contribuable, c’est- à-dire, quelle sera la diminution d’impôt au Luxembourg et quelle sera l’augmentation d’impôt dans le pays de résidence ?

Les montants d’impôts indiqués ci-dessous, dans les différents exemples, ne représentent pas le montant global d’impôts mais uniquement l’impact sur les revenus exonérés au Luxembourg et imposables en France ou en Belgique.

Les montants d’impôts indiqués, en France ou en Belgique, sont mentionnés à titre indicatif, mais sont proches de la réalité. En effet, certains paramètres (révision des taux, des barèmes du pays de résidence en 2024… lors de modification des lois de finances après la rédaction de ce guide) peuvent modifier légèrement ces calculs.

Remarque : Pour les résidents belges, nous faisons deux simulations :

Calcul 1 : Achat immobilier effectué après le 01/01/2016

(bénéficiaire du crédit d’impôt sous forme du chèque habitat, avec ou sans revenus de Belgique).

Calcul 2 : Achat immobilier effectué avant le 01/01/2016

(l’emprunt peut donner un gain fiscal s’il y a des revenus imposables en Belgique).

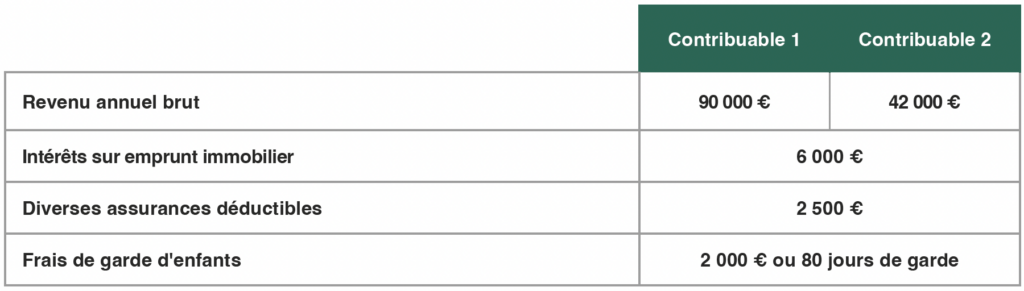

EXEMPLE 1 : COUPLE MARIÉ, 2 ENFANTS, LES 2 SALARIÉS TRAVAILLENT AU LUXEMBOURG.

*Calcul d’impôts établi sur base du simulateur officiel de l’administration sur « impots.gouv.fr » et des règles de calculs de 2024.

Si le contribuable 1 fait 80 jours de prestations hors Luxembourg, la diminution d’impôts au Luxembourg sera de 4 639 €.

S’il est résident français son montant d’impôt français sur ces 80 jours imposables en France serait de 3 711 €. Il aura donc une diminution globale d’impôt. On constate donc un avantage certain à faire plus que 34 jours de télétravail, pour ce résident français et dans ce cas précis.

Pour le résident Belge, il en va tout autrement, où là l’impôt serait de 10 342 € dans le cas 1 et 9 363 € dans le cas 2. Donc pour ce résident belge, ce sera toujours très coûteux de dépasser le seuil de 34 jours avec une perte financière de 5 703 € dans le cas 1 et de 4 724 € dans le cas 2.

Ici, vu que le conjoint 2 travaille à 100 % au Luxembourg, soit + de 90 %, il remplit le critère d’assimilation (sans jours hors du Luxembourg), cela suffit pour que les 2 contribuables respectent une des conditions d’assimilation au Luxembourg. Ils seront de ce fait imposables collectivement au Grand-Duché.

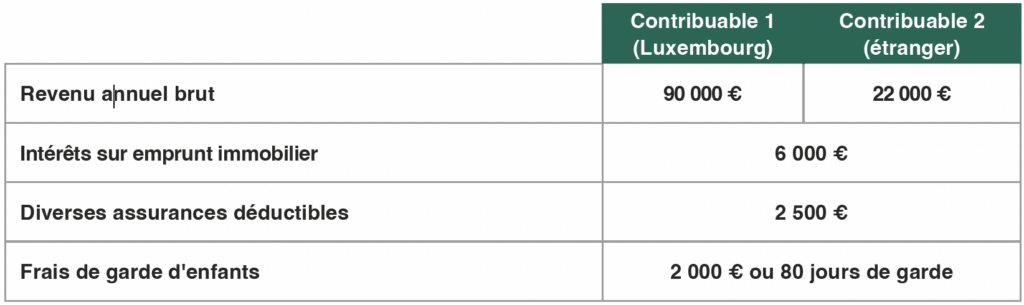

EXEMPLE 2 : COUPLE MARIÉ, 2 ENFANTS, 1 SALARIÉS AU LUXEMBOURG, 1 CONTRIBUABLE AVEC REVENUS HORS LUXEMBOURG.

- Avec 50 jours de télétravail :

Pour le résident français, on constate une variation d’impôts très faible, de l’ordre de 130 € en globalité d’impôts à payer en plus, entre la diminution au Luxembourg et le montant à verser en France. Malgré ce supplément, cela reste attractif.

Pour le résident belge, le coût d’impôt supplémentaire est à nouveau très important, donc aucun intérêt à dépasser la limite des 34 jours.

- Reprenons cette fois ces mêmes données (revenus et déductions) mais ici avec 80 jours de prestations hors Luxembourg. Que ce soit pour le résident belge, ou français, aucun des deux ne sera à même de prétendre à l’assimilation

au Luxembourg (voir page 15).

En effet le résident français, ou allemand n’est plus assimilable car il a moins de 90 % de ses propres revenus qui proviennent du Luxembourg (et ce sans tenir compte pour cette règle de 90 % des 50 premiers jours de prestations hors Luxembourg).

Le résident belge, ne pourra pas non plus invoquer le critère selon lequel il faut avoir plus de 50 % des revenus mondiaux du ménage provenant du Luxembourg pour être assimilé.

Dans ce cas le contribuable sera imposable suivant le droit commun c’est-à-dire suivant le barème d’impôts de la classe 1 (alors qu’il était en classe 2), sans pouvoir établir de déclaration fiscale annuelle donc sans pouvoir déduire quoi que ce soit.

Le montant de son impôt augmentera alors de 2 859 € au Luxembourg.

En plus il devra payer en France un montant d’impôts de l’ordre de 3 700 €, ce qui fait qu’il aura une perte globale de revenus nets de l’ordre de plus de 6 500 €.

Pour le résident belge la douche sera encore plus froide car il aura un supplément d’impôts de 10 034 € à payer en Belgique dans le cas 2 et plus encore dans le cas 1, soit une perte globale de plus de 12 800 € de revenus nets, dans le cas 2.

- Prenons par contre, les mêmes données mais avec 70 jours de télétravail.

Pour le résident français ou allemand, ce sera quasiment identique : toujours pas d’assimilation possible donc imposition suivant le droit commun en classe 1 au Luxembourg avec un impôt supplémentaire de plus de 3 750 €. Il aura un impôt à payer en France sur ces 70 jours de télétravail de 3 250 € de plus, soit une perte cumulée de plus 7 000 €.

Pour le résident belge, même avec 70 jours de télétravail, il sera toujours assimilable, vu que plus de 50 % des revenus du ménage proviennent du Luxembourg,

Ces 70 jours de télétravail lui donnent une diminution d’impôts de 3 241 € au Luxembourg, mais avec toujours un impôt supplémentaire de 8 561 € dans le meilleur des cas, en Belgique, soit aussi une perte globale de plus de 5 300 €.

CONCLUSION : POUR LES CONTRIBUABLES NON-RÉSIDENTS, MARIÉS OU PACSÉS :

Pour un résident belge, quel que soit le nombre de jours prestés hors Luxembourg, dès que ce nombre dépasse la limite des 34 jours, cela s’avère dans presque tous les cas, pénalisant, voire très pénalisant.

À l’inverse, pour les résidents français, même en dépassant ce seuil de 34 jours, cela peut être intéressant, tant que le nombre de jours maximum permet au contribuable, de rester assimilé, directement ou grâce à son conjoint qui serait aussi salarié au Luxembourg.

Pour ces derniers contribuables il sera alors toujours utile de faire les simulations fiscales afin de voir jusqu’à quel nombre de jours il est intéressant ou non de faire du télétravail. Ce nombre de jours étant variable d’un contribuable à l’autre en fonction du montant de ses revenus mais aussi de la situation de son conjoint.

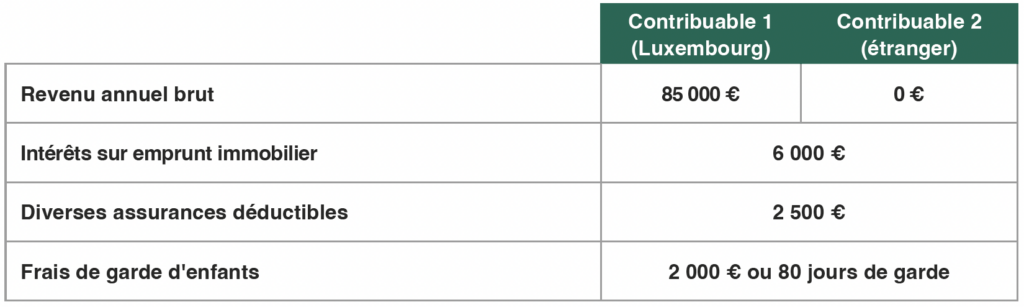

EXEMPLE 3 : UN COUPLE MARIÉ, 2 ENFANTS, 1 SALARIÉ AU LUXEMBOURG, 1 CONTRIBUABLE SANS REVENU.

- Dans le cas où il ne ferait que 50 jours de télétravail :

Le montant de l’impôt au Luxembourg diminuerait pour ces 50 jours de 1 363 €.

Toujours avec ces 50 jours de télétravail, si le contribuable est résident français, l’impact est très positif, vu la différence d’impôts globale.

En effet en France, il n’aurait aucun impôt à payer sur ce revenu imposable

Pour le résident belge, c’est à nouveau tout autre chose car le montant de l’impôt à payer serait de 3 588 € dans le cas 1 et de 2 608 € dans le cas 2. Soit un surplus d’impôts dans les 2 cas.

- Dans le cas où il ne ferait que 70 jours de télétravail :

Le montant de l’impôt au Luxembourg diminuerait pour ces 70 jours de 1 917 €.

Pour un résident français, avec ces 70 jours, il perd son statut d’assimilé ; il est donc imposé en classe 1 suivant le droit commun, et non plus collectivement par assimilation.

Son impôt au Luxembourg augmentera de plus de 6 450 € tandis qu’il aura aussi de l’impôt à payer en France, d’un peu plus de 300 €, soit une perte globale de plus de plus de 6 750 €.

Pour le résident belge cela continue dans le même sens : s’il dépasse 34 jours, c’est pénalisant comme avec ses 50 jours et ce, même s’il reste assimilé au Luxembourg.

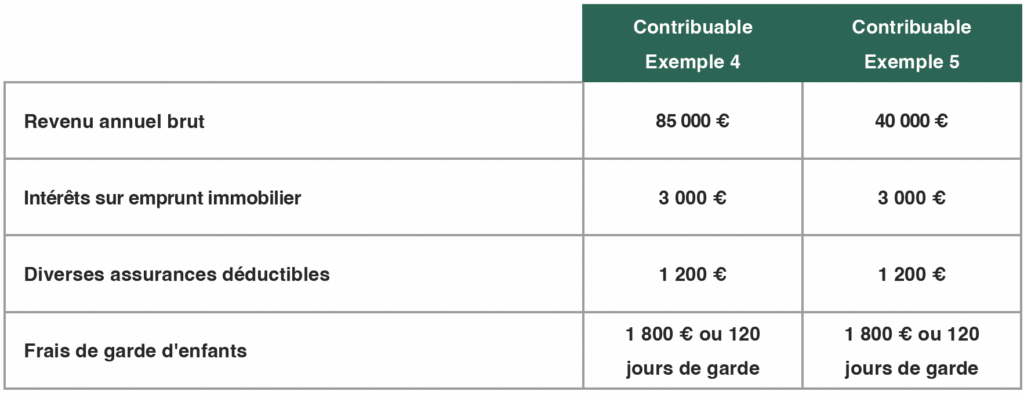

EXEMPLE 4 ET 5 : UN CONTRIBUABLE CÉLIBATAIRE (NON PACSÉ), 1 ENFANT À CHARGE.

Avec 50 jours de télétravail :

- Dans le cas de l’exemple 4, avec 50 jours de télétravail, la diminution d’impôts pour ce contribuable imposé en classe 1A au Luxembourg est de 3 576 €.

Pour le résident français, compte tenu de l’impôt qu’il aura à payer en France soit pour +/-2 730 € le gain d’impôt est supérieur à 840 € pour un revenu de 85 000 € .

Dans l’exemple 5 avec revenu de 40 000 €, le montant de l’impôt sera quasi identique à moins de 10 € près. Le résident français n’aura aucun impôt en France donc quasi statut quo.

Pour le résident belge, le coût supplémentaire d’impôt sera à chaque fois supérieur à 1 300 € pour le calcul 1.

Tandis qu’à l’inverse dans le calcul 2, il sera quasi identique à la diminution d’impôts au Luxembourg. Ce qui rend ici le télétravail pour ce résident belge attractif.

Un des seuls cas où cela n’est pas méga pénalisant pour le résident belge

Il faut remarquer ici que c’est vraiment une exception car dans presque tous les autres cas cela est pénalisant de dépasser les 34 jours pour un résident belge.

- Prenons cette fois les mêmes données mais avec 70 jours de télétravail pour l’exemple 4 avec 85 0000 € de revenus : Pour notre résident belge, qui restera toujours assimilé, son impôt au Luxembourg diminue de 5 024 € tandis que l’impôt à payer en Belgique est de 7 129 € dans le cas 1, soit une perte nette de plus de 2 100 €.

Dans le cas du résident français, il perd aussi sa possibilité d’être assimilé, mais sa diminution d’impôts au Luxembourg est quand même de 3 614 €.

En France il doit en revanche s’acquitter d’un impôt de plus de 3 850 €. Il subit alors une légère perte globale supérieure à 200 €, sur ces 70 jours de télétravail.

Celarestetrèsacceptablesil’ontientcomptedecequeletélétravailpeutapportercommeavantages,entermesdefacilité, de confort et de diminution des charges liées aux déplacement.

Dans ce cas, particulier, il peut alors se permettre d’aller aux limites permises par les lois sociales (moins de 50 %) et par les règles internes existantes au sein de son entreprise.

- Exemple avec 109 jours de télétravail, soit juste sous la barre des 50 %, l’impôt à payer en France (soit plus de 6 000 €) est plus faible que la diminution d’impôts au Luxembourg (soit +/- 6 600 €) ce qui rend le télétravail, s’il est poussé

jusqu’à sa limite sociale, assez attractif dans ce cas très particulier du célibataire, avec enfant à charge.

CONCLUSION :

Pour le frontalier français, en cas de prestations hors Luxembourg, (télétravail compris), qui dépasse le seuil des 34 jours autorisés, il peut y avoir un certain avantage fiscal.

Mais à l’inverse lorsque ce nombre de jours prestés hors Luxembourg atteint un certain niveau (voir nos exemples ci-dessus) qui ne permet plus au contribuable d’être assimilé, on voit qu’il peut y avoir une perte financière. Ceci est particulièrement net pour les contribuables mariés ou pacsés.

Pour les contribuables célibataires, en classe d’impôts 1 ou 1 A, la possibilité de faire du télétravail dans les limites de moins de 50 % du temps de travail (afin de garder son affiliation sociale au Luxembourg) s’avère dans la majorité des cas assez avantageuse.

Pour le frontalier belge, dans quelques cas particuliers, et peu fréquents, l’avantage est avéré pour le contribuable car l’augmentation d’impôt peut être réduite, mais dans la grosse majorité des cas, l’augmentation d’impôt est assez conséquente. Peut-être est-il préférable, dans ces cas d’augmentation substantielle de l’impôt, de se limiter à 34 jours de télétravail par an afin de ne pas être imposé davantage dans son pays de résidence.

Attention : Ce ne sont que quelques exemples pris au hasard ; il ne faut ni généraliser ni en tirer des conclusions trop hâtives et erronées. Un cas n’est pas l’autre !

En fonction des revenus du conjoint, des déductions d’intérêts d’emprunt, d’assurances, de frais de garde d’enfant ou de domesticité, de revenus locatifs éventuels, tout peut changer.

Comme un cas n’est pas l’autre, nous conseillons vivement de toujours faire une analyse fiscale détaillée afin de connaître quel sera son impact fiscal personnel en fonction de sa situation, de ses déductions et de ses revenus, avant de se lancer télétravail au-delà du seuil des 34 jours.