Pour avoir la possibilité de déduire ses charges de son revenu imposable (dépenses spéciales, charges extraordinaires etc.), le contribuable non-résident doit obligatoirement remplir une déclaration fiscale annuelle, doc 100.

Pourcefaire,lecontribuablenon-résidentdoitrépondre au moins à l’un des critères qui lui permet de bénéficier de l’assimilation fiscale au contribuable résident (donc d’être imposé comme un résident et de pouvoir faire valoir des déductions). En cas d’assimilation, le contribuable non-résident marié est obligé de déposer une déclaration fiscale luxembourgeoise annuelle, document 100 F, qu’il ait opté pour une imposition collective ou pour une imposition individuelle !

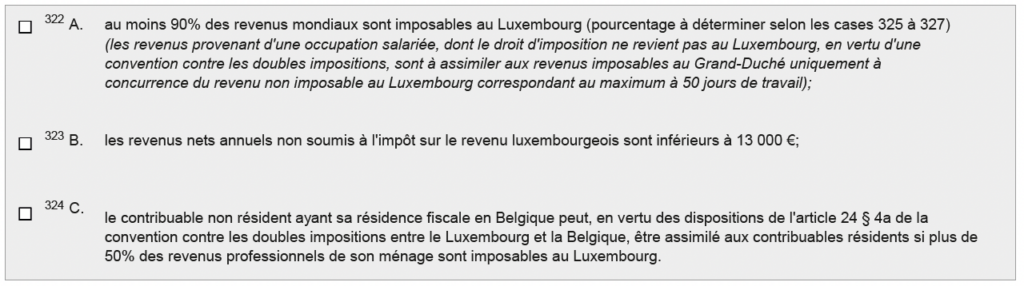

Suivant l’art. 157 ter, pour pouvoir prétendre à cette assimilation à un contribuable résident, tout contribuable non-résident, doit au moins respecter un des critères d’assimilation suivants.

- Il doit réaliser au moins 90% de ses propres revenus au Luxembourg.

- Si le contribuable non-résident perçoit un revenu qui ne provient pas du Luxembourg mais qui est inférieur à 13 000 €, ce revenu n’est pas pris en compte pour le calcul du seuil des 90 % lors de sa demande d’assimilation résident.

- Si le contribuable travaille en dehors du Luxembourg, ou s’il a effectué des jours en télétravail, (voir chapitre Télétravail page 97) les revenus hors Luxembourg peuvent être assimilés aux revenus provenant du Grand-Duché, uniquement dans la limite de 50 jours de travail. Il ne faudra donc prendre en compte, pour le calcul de ce seuil des 90% que les revenus relatifs aux jours prestés au-delà du 50ème jour ! *

Ceci est valable quelle que soit la situation du contribuable, qu’il soit célibataire marié, veuf, divorcé, pacsé.

Ce seuil peut être calculé par rapport à la situation individuelle de chaque conjoint ou partenaire.

Quant au non-résident belge, s’il ne satisfait à aucun des trois critères précédents, mais qu’il est imposable au Luxembourg pour plus de 50 % des revenus professionnels cumulés du ménage il peut aussi bénéficier de l’assimilation.

ATTENTION : La loi sociale a été modifiée en 2023. Si le contribuable dépasse 50% (et non plus 25%) en dehors du pays de son employeur, il sera soumis au régime de sécurité sociale de son pays de résidence et non à celui du Luxembourg. Ce serait une perte pour le contribuable non-résident, y compris pour les futurs retraités, qui cotiseraient dans leur pays et non plus au Luxembourg. Les montants des pensions dans les pays frontaliers sont souvent plus faibles qu'au Grand-Duché. Au niveau social, il est donc primordial de ne pas dépasser ces 50 %

Comment demander son assimilation, lorsque l’on est contribuable non-résident marié ?

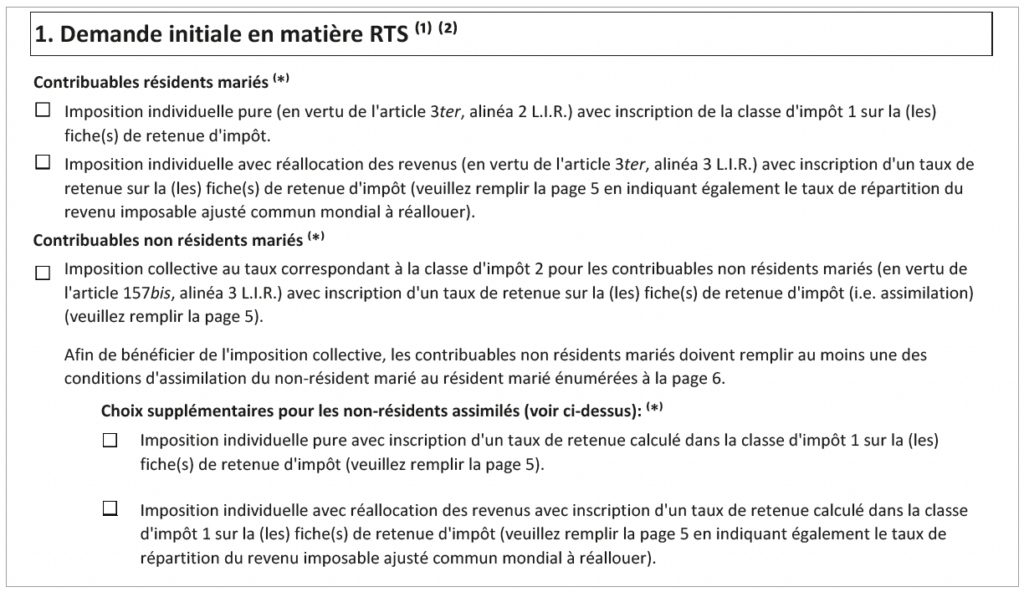

Cette demande doit se faire pour l’année en cours, via la rentrée du document 166 F, soit sur Guichet.lu ou en format papier. Sur ce document, le contribuable doit compléter en plus de ses données personnelles et celles de son conjoint, (page 1) ses éléments de revenus et de déductions (page 5). Il doit ensuite opter pour une imposition collective, ou individuelle (pure ou par réallocation).

Lorsque c’est la première demande d’assimilation le contribuable doit, après avoir complété ses données personnelles en page 1 cocher, au point « 1 Demande initiale en matière RTS ⁽¹⁾ ⁽²⁾ » choisir, en fonction de son statut de résident ou non résident, entre son imposition collective ou individuelle.

Il faut bien noter que même si le contribuable demande une imposition individuelle, toutes les données de son conjoint (identité, et autres éléments de revenus et de déductions) devront également être renseignées, de même ce document doit, dans tous les cas, être signé par les 2 conjoints.

Pour les revenus de l’année précédente, le contribuable peut encore demander son assimilation ou tout autre changement de régime fiscal au moyen de sa déclaration fiscale annuelle (document 100), et ce jusqu’au 31 décembre de l’année suivante.

Comment demander son assimilation, lorsque l’on est contribuable non-résident et non marié ? (célibataire, veuf, divorcé, pacsé, cohabitants légaux…)

Pour faire sa demande d’assimilation au résident, le contribuable doit remettre une déclaration luxembourgeoise (déclaration modèle 100) et cocher impérativement la case 322 et au besoin la 323 ou encore la 324 pour les non-résidents belges afin de pouvoir prétendre à cette assimilation.

Cette demande d’imposition suivant l’article 157 ter implique la prise en compte de l’ensemble des revenus du contribuable et de son ménage et détermine le taux d’imposition qui sera applicable sur son revenu luxembourgeois (imposition par voie d’assiette).

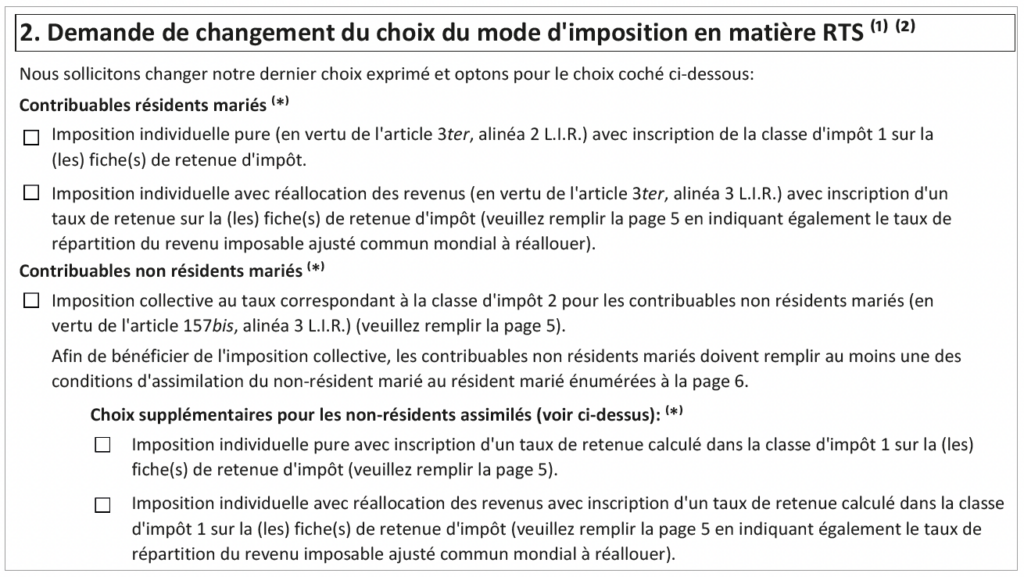

Comment demander de sa propre initiative un changement de taux de retenue d’impôts ?

Pour faire cette demande, le contribuable après avoir rempli ses données personnelles et celles de son conjoint en page 1, il doit cocher le point « 2. Demande de changement du choix du mode d’imposition en matière RTS ⁽¹⁾ ⁽²⁾ ».

Et ensuite, et c’est ici le plus important, il remplira ses nouvelles données chiffrées, en page 6, pour l’année en cours, tant au niveau de ses revenus et de ses déductions, mais aussi pour celles de son conjoint marié. Que son conjoint ait ou non des revenus au Luxembourg et que le contribuable opte pour une imposition collective ou individuelle.

Si un non-résident opte pour l'assimilation au résident, il est tenu de déclarer l'intégralité de ses revenus mondiaux (luxembourgeois et étrangers), même si les revenus étrangers sont exonérés et ne sont pas imposés.

Attention : Comme on le verra plus loin dans le chapitre Télétravail, le fait maintenant de pouvoir faire jusque 49,9 % de prestation hors Luxembourg (télétravail ou travail hors territoire luxembourgeois) pour conserver sa sécurité sociale luxembourgeoise, peut avoir son revers de médaille. En effet, le contribuable pourrait alors ne plus rentrer dans les critères d’assimilation et serait alors imposé suivant le droit commun, avec un impact assez négatif.

1. QUE PEUT APPORTER L’ASSIMILATION AU RÉSIDENT ?

Elle permet au contribuable non-résident de déduire, tout comme le résident, une partie des dépenses spéciales, des charges extraordinaires ou de bénéficier d’un crédit d’impôt monoparental, qui peut mener à une économie d’impôt.

Cependant l’assimilation au résident n’est pas toujours l’option fiscale la plus intéressante pour les contribuables, car dans certains cas, les déductions n’offrent pas d’avantage fiscal suffisant par rapport à l’augmentation du taux d’imposition et donc des impôts entraînés par l’intégration des revenus étrangers.

Il sera toujours judicieux dans certains cas d’analyser précisément la situation pour déterminer vers quel choix doit se diriger ce contribuable afin d’optimiser le montant de ses impôts.