EST-IL OBLIGATOIRE DE REMPLIR UNE DÉCLARATION FISCALE AU LUXEMBOURG ?

Contrairement à ce qui existe en France ou en Belgique, tous les contribuables qui perçoivent des revenus au Luxembourg, ne sont pas systématiquement soumis à l’obligation de déposer une déclaration fiscale annuelle. (« Déclaration par Voie d’Assiette » ; Doc 100 F ou 100 D).

Voilà les situations dans lesquelles le contribuable salarié ou pensionné est obligé de remplir une déclaration fiscale au Luxembourg :

- Lorsque dans le ménage, il y a un revenu imposable luxembourgeois de plus de 100 000 euros.

- Lorsque dans un ménage résident, il existe un cumul de plusieurs revenus (deux salaires, un salaire et une pension, deux pensions, un salaire et une indemnité de l’Agence pour le développement de l’emploi, etc.) et que le montant cumulé de ces revenus imposables dépasse 36 000 € pour les contribuables rangés en classe 1 et 2 et 30 000 € pour les contribuables en classe 1a.

- Lorsque pour un ménage non-résident, ou pour un contribuable célibataire, il existe un cumul de plusieurs revenus imposables au Luxembourg et que le montant cumulé des deux revenus dépasse 36 000 € pour les contribuables rangés en classe 1 et 30 000 € pour les contribuables en classe 1a.

- Lorsqu’un contribuable marié non-résident a opté pour être assimilé, que ce soit pour une imposition collective ou individuelle pour l’année fiscale, il avait été imposé sur ses salaires au taux d’impôt moyen indiqué sur sa fiche de retenue d’impôt. cf. ci-dessus.

- Lorsque dans le ménage, il y a d’autres revenus supérieurs à 600 € par an, sur lesquels il n’y a pas de prélèvement d’impôts à la source (loyers au Luxembourg, prestations diverses, etc.).

- Lorsque le revenu imposable du contribuable comprend plus de 1 500 € de revenus passibles de la retenue sur ces revenus, tels que revenus de capitaux mobiliers, tantièmes.

S’il n’y a pas d’obligation, quels contribuables peuvent remplir une déclaration fiscale annuelle ? (doc 100 F) :

Les contribuables résidents, qui souhaitent faire valoir des charges déductibles, telles que les intérêts d’emprunt immobilier, les dépenses spéciales (voir page 33), ou d’autres charges extraordinaires (voir page 49).

- Les contribuables non-résidents, non-mariés, qui demandent l’assimilation fiscale afin de faire valoir, comme le résident, des charges déductibles (cf. point ci-dessus).

- Les contribuables partenaires, pacsés, cohabitants légaux, qui souhaitent être imposés ensemble pour profiter de l’imposition collective, suivant le barème de la classe d’impôt 2.

- Les contribuables mariés, ne vivant pas séparément, dont l’un est contribuable résident et l’autre non-résident et qui optent conjointement pour une déclaration fiscale commune.

DÉLAI POUR LA RENTRÉE DE LA DÉCLARATION FISCALE ANNUELLE

Depuis l’année 2023, les contribuables ont jusqu’au 31 décembre pour rentrer leur déclaration fiscale. Ainsi, la déclaration 2025 concernant les revenus 2024 sera à déposer avant le 31 décembre 2025.

Il en est de même pour ceux qui souhaitent demander un changement de régime fiscal.

Le contribuable pourra rentrer sa déclaration entre le 7 avril et le 31 décembre 2025. La nouveauté de cette année est aussi le pré-remplissage des déclarations par l’Administration des Contributions Directes pour faciliter les démarches.

POURQUOI REMPLIR UNE DÉCLARATION FISCALE LORSQU’ELLE N’EST PAS OBLIGATOIRE ?

Le contribuable qui n’est pas dans l’obligation de rentrer une déclaration fiscale annuelle peut à l’inverse y avoir un grand intérêt, afin de récupérer une partie des impôts retenus à la source sur ses salaires mensuels.

Le contribuable peut alors remplir une déclaration fiscale librement et volontairement.

- Lorsque pour un ménage, il y a la possibilité de déduire certains frais ou charges, comme les frais d’obtention (définition page 31), les dépenses spéciales (ex : assurances vie / RC véhicule / décès, mutuelle), les charges extraordinaires (ex : frais de garde d’enfants, frais de domesticité), etc. Ces frais ou charges ont un impact direct sur le revenu imposable, ils font diminuer le montant annuel des impôts (détails dans la partie : Les déductions fiscales au Luxembourg).

- Lorsque le contribuable peut déduire des intérêts d’emprunt et des frais relatifs à l’emprunt, pour l’achat ou la construction de sa résidence principale.

- Lorsqu’il y a une perte de revenu (exemple : revenu net négatif, provenant de la location d’un bien, etc.).

- Lorsqu’il y a retenue à la source d’impôts sur les revenus de capitaux (exemple : des actions).

ATTENTION : Pour pouvoir établir une déclaration fiscale annuelle par voie d'assiette (doc 100 F), le contribuable non- résident, qui n’est pas dans l’un des cas obligatoires de remplir sa déclaration fiscale annuelle, doit percevoir des salaires soumis à la retenue à la source au Luxembourg durant au moins 9 mois consécutifs de l'année fiscale.

Il doit aussi remplir l’une des conditions pour être assimilé (voir page 15). Si ce n'est pas le cas, il ne peut pas remplir de déclaration fiscale annuelle et ne peut donc rien déduire de ses revenus imposables.

Contrairement aux idées reçues, le contribuable qui rentre volontairement une première déclaration fiscale annuelle ne sera pas contraint et forcé, pour toutes les années fiscales suivantes, de rentrer une déclaration fiscale annuelle.

Seuls les contribuables qui rentrent dans les conditions d’exigibilité d’établissement de la déclaration fiscale annuelle (comme vu plus haut) sont tenus d’établir cette déclaration fiscale annuelle.

Lorsque le contribuable ne peut pas déposer une déclaration (exemple : moins de 9 mois de prestations au Luxembourg), il y a lieu d’examiner si un décompte annuel (Doc 163 NRF ou 163 RF) ne pourrait pas être intéressant pour lui, notamment dans le cas où les retenues d’impôts auraient été plus importantes que l’impôt réellement dû. En effet, le décompte ne permet pas de déduire quoi que ce soit, mais il sert à recalculer l’impôt parfois trop retenu au prorata des mois réellement prestés durant l’année fiscale.

DÉCLARATION POUR L’IMPÔT SUR LE REVENU MODÈLE 100

Le formulaire de la déclaration fiscale annuelle au Luxembourg est le même pour tous les contribuables, résidents et non-résidents, on parle alors d’une imposition par voie d’assiette : il s’agit du document modèle 100 F en version française ou 100 D en version allemande.

Lorsque le contribuable remplit sa déclaration fiscale (modèle 100) que ce soit par obligation ou volontairement, il sera alors obligé de déclarer l’ensemble des revenus mondiaux du ménage, qu’ils soient luxembourgeois ou étrangers.

Nous comprenons ici :

- Les revenus d’une occupation salariée

- Les revenus nets provenant d’une pension ou de rentes

- Les revenus nets provenant d’une location de bien *

- Les revenus nets provenant de capitaux mobiliers

- Les revenus d’une activité indépendante, forestière ou agricole

- Les revenus d’une activité libérale

- Tous les autres revenus divers et/ou professionnels

* Cette déclaration de revenus locatifs est aussi valable pour les résidents français qui ont des revenus locatifs via une SCI.

DÉCLARATION EN VERSION DIGITALE SUR MYGUICHET.LU

Depuis l’année d’imposition 2021, les contribuables éligibles peuvent remplir leur déclaration fiscale digitalisée sur MyGuichet.lu. Ils pourront également bénéficier du pré-remplissage de certaines données.

La déclaration sera traitée de manière digitale et l’administration (sous réserve de contrôles ultérieurs) renverra le décompte dans les 15 jours environ qui suivront votre déclaration. C’est un grand avantage pour les contribuables qui ont des montants d’impôts importants à récupérer.

COMMUNIQUÉ DU GOUVERNEMENT DU 16 JANVIER :

Une simplification administrative dans l'intérêt des citoyens. "Nous sommes en train d'entreprendre une transformation majeure pour simplifier nos procédures, alléger les démarches pour les contribuables et faciliter leur interaction avec nos services. Nous allons accélérer la digitalisation pour traiter plus rapidement les dossiers simples afin de mieux traiter les dossiers complexes."

"La transformation de l'Administration des contributions directes n'est pas une fin en soi. À l'instar des allègements fiscaux, l'objectif doit consister à mieux servir le contribuable et le décharger au niveau administratif en exploitant le potentiel des nouvelles technologies. Les déclarations d'impôt pré-remplies mises à disposition des citoyens sur une base volontaire s'inscrivent pleinement dans cette démarche de simplification administrative dans l'intérêt des citoyens."

Qui peut faire sa déclaration fiscale sur MyGuichet.lu ?

Les contribuables qui ont un revenu d’une occupation salariée ou les bénéficiaires d’une pension ou d’une rente. Ceux qui ont des revenus qui proviennent de la location de biens sont également concernés ; ainsi que ceux qui perçoivent un bénéfice commercial.

Depuis 2023, les contribuables partenaires, pacsés ou cohabitants légaux peuvent aussi faire leur déclaration fiscale sur MyGuichet. Les professions libérales le peuvent aussi.

Dans le cas d’une imposition collective, les deux contribuables doivent signer électroniquement. Néanmoins si seul un des deux contribuables dispose d’un certificat permettant la signature électronique, il peut être le mandataire de son conjoint/ partenaire, à deux conditions :

- Sous « Indications générales – Mandataire contribuable conjoint/partenaire » indiquer qu’il est mandataire.

- Remplir un contrat de mandat modèle 101 (disponible sous « Services en ligne et formulaires ») ou en suivant ce lien : https://impotsdirects.public.lu/fr/formulaires/pers_physiques.html

ATTENTION : Pour obtenir plus de détails sur les conditions consultez ce lien : https://guichet.lu/declaration-electronique

Une déclaration facilitée et sécurisée

Accessible 24h/24 et 7j/7, l’assistant MyGuichet.lu propose de guider l’utilisateur dans toutes les étapes de sa déclaration. En fonction des données introduites, l’assistant renseigne la liste des pièces justificatives obligatoires à joindre et le déposant peut également joindre des pièces complémentaires.

Grâce au système d’authentification et à la signature électronique liés au certificat «LuxTrust» (Smartcard, Signing stick ou Token) ou à une carte d’identité luxembourgeoise électronique (eID), la plateforme transactionnelle MyGuichet.lu garantit des échanges hautement sécurisés ainsi que le respect de la confidentialité des données personnelles.

AVANTAGE EN NATURE – VÉHICULE

Dans la partie des revenus nets d’une occupation salariée, beaucoup de contribuables bénéficient d’un véhicule de société. Un avantage en nature sera calculé et imputé par l’employeur sur la fiche de salaire et le certificat annuel de rémunération du contribuable.

Comment cet avantage en nature est-il calculé ?

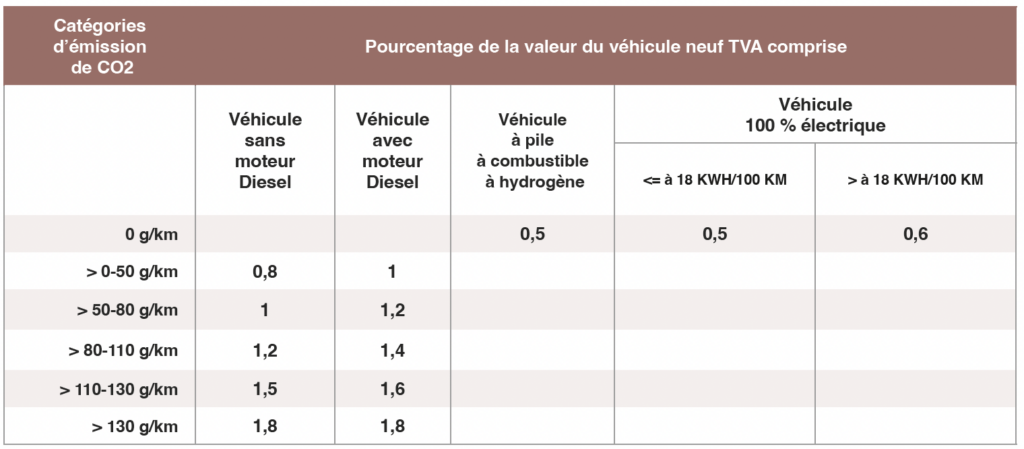

À partir de 2025, le calcul de l’avantage en nature se fera de la manière suivante :

2 % de la valeur du véhicule TVA comprise, pour tous les véhicules à moteur thermique, (hybride compris) quels que soient leurs taux d’émission de CO2. Pour les véhicules « Zéro émission » soit 100 % électriques ou avec pile à combustion hydrogène, on aura :

0,5 % pour les véhicules <= à 18 KWH / 100 KM

0,6 % pour les véhicules à 18 KWH / 100 KM

Quel est l’impact en termes d’impôt mensuel de cet avantage en nature ?

Prenons par exemple un contribuable célibataire avec un revenu imposable avant ATN de 48 000 € (ou un couple marié, avec un revenu imposable de 95 000 €) : ils bénéficient d’un véhicule de société de 50 000 € (si thermique, CO2 = 125 g ou > 18 KWH en cas de véhicule électrique)

Vu les revenus de ces contribuables leur taux d’impôt global est de 41,73 % (taux de 39 % d’impôts + les 7 % de l’impôt pour le fonds pour l’emploi).

|

Impacts 2022 |

Impacts 2023 / 2024 |

Impacts 2025 |

||||

|

ATN |

Impôts |

ATN |

Impôts |

ATN |

Impôts |

|

|

Essence |

1,3 |

271,25 € |

1,5 |

312,98 € |

2 |

417,3 € |

|

Diesel |

1,5 |

312,98 € |

1,6 |

333,84 € |

2 |

417,3 € |

|

Électrique |

0.5 € |

104,33 € |

0,6 € |

125,19 € |

0,6 |

125,19 € |

On constate dès lors une forte augmentation sur les années à venir pour les véhicules qui ne sont pas 100 % électriques ou avec une pile à Hydrogène

LES AVANCES TRIMESTRIELLES

En cas de déclaration obligatoire, si la retenue d’impôt à la source est insuffisante et génère une régularisation d’impôt pour l’année passée, l’Administration peut contraindre le contribuable à verser des avances d’impôt trimestrielles pendant l’année en cours.

Ces avances sont toujours fixées au 10 mars, 10 juin, 10 septembre et 10 décembre.

Elles sont établies sur la base du montant d’impôt redressé de la dernière année fiscale et représentent donc un quart du montant de ce redressement annuel.

Par conséquent, la première fois où le contribuable subit un redressement fiscal, il doit payer, dans la même année, l’impôt de l’exercice fiscal échu et le même montant en avances trimestrielles pour l’année en cours.

Ces avances concernent UNIQUEMENT les contribuables qui ont une fiche de retenue d’impôt additionnelle avec un taux forfaitaire de retenue (15, 21 ou 33 %).

Elles ne concernent plus du tout les contribuables non-résidents mariés, qui ont opté pour l’assimilation avec une imposition collective ou individuelle, et avec un taux de retenue d’impôt repris sur leur fiche de retenue d’impôt.

Elles concernent plutôt les contribuables résidents mariés, qui eux, sont toujours imposés suivant cet ancien système avec carte principale pour l’un des deux contribuables et carte d’impôt secondaire pour l’autre conjoint, sur laquelle figure le taux forfaitaire de 15 %. Mais elles concernent également tous les contribuables non mariés, qu’ils soient résidents ou non-résidents et qui ont plusieurs employeurs ou sources de revenus en même temps (avec taux forfaitaire alors de 15, 21 ou 33 %).

En cas de changement de revenu, de situation ou encore de dépenses ou de charges déductibles, le contribuable peut introduire une demande de modification de ces avances trimestrielles. Pour cela, il faut qu’il argumente sa demande et qu’il spécifie le nouveau montant demandé.