Ces changements concernent surtout les non-résidents mariés, vu que leur retenue d’impôts à la source s’établit via un taux moyen calculé sur les revenus mensuels et autres primes.

En cas de changement de statut, mariage, divorce, veuvage, ou de changement important dans les revenus de l’un ou de l’autre conjoint, il est souvent judicieux de faire la demande de changement de taux. Cela peut éviter d’avoir un redressement d’impôt l’année suivante, lors de l’établissement de la déclaration fiscale.

Voyons ci-dessous quelques exemples.

CAS PRATIQUE

COUPLE MARIÉ, TRAVAILLANT AU DÉBUT TOUS LES DEUX AU LUXEMBOURG. LE CONTRIBUABLE 2 QUITTE SON EMPLOI AU LUXEMBOURG ET RETOURNE TRAVAILLER DANS SON PAYS DE RÉSIDENCE

En 2024, le salaire brut du conjoint 1 était de 85 000 € et 45 000 € pour le conjoint 2. Ils travaillaient tous les deux au Luxembourg et avaient quelques déductions (assurances, intérêts…). Pour l’année 2025, ce couple reçoit un taux de retenue d’impôt de 16,5 %.

Au cours de l’année 2025, le conjoint 2 quitte son emploi pour travailler dans son pays de résidence dans lequel il perçoit un salaire imposable de 30 000 €.

Hypothèse 1 : le contribuable 1 (avec les mêmes déductions), qui conserve le taux de 16,5%, aura un trop perçu de 2 400

€. Il pourra récupérer cette somme en 2026, lors de l’établissement de sa déclaration annuelle.

Hypothèse 2 : il demande une rectification de son taux en remplissant le formulaire 166 F, qui sera d’environ 3%. Ainsi, chaque mois il devra payer environ 200 € d’impôt en moins sur son salaire.

Cela n’est qu’un exemple parmi d’autres…

Dans quels cas est-il intéressant de demander ce changement de statuts, ou de révision de taux ?

- Dès l’année du mariage

- Après un divorce ou un veuvage

- Après un changement significatif dans les revenus de l’un au l’autre des conjoints contribuables :

- Grosse augmentation ou diminution salariale (exemple 10 %)

- Changement de temps de travail (du temps plein à temps partiel ou inversement)

- Changement d’un revenu luxembourgeois, vers un revenu étranger

- Nouveaux revenus supplémentaires (revenus locatif, revenus de capitaux etc)

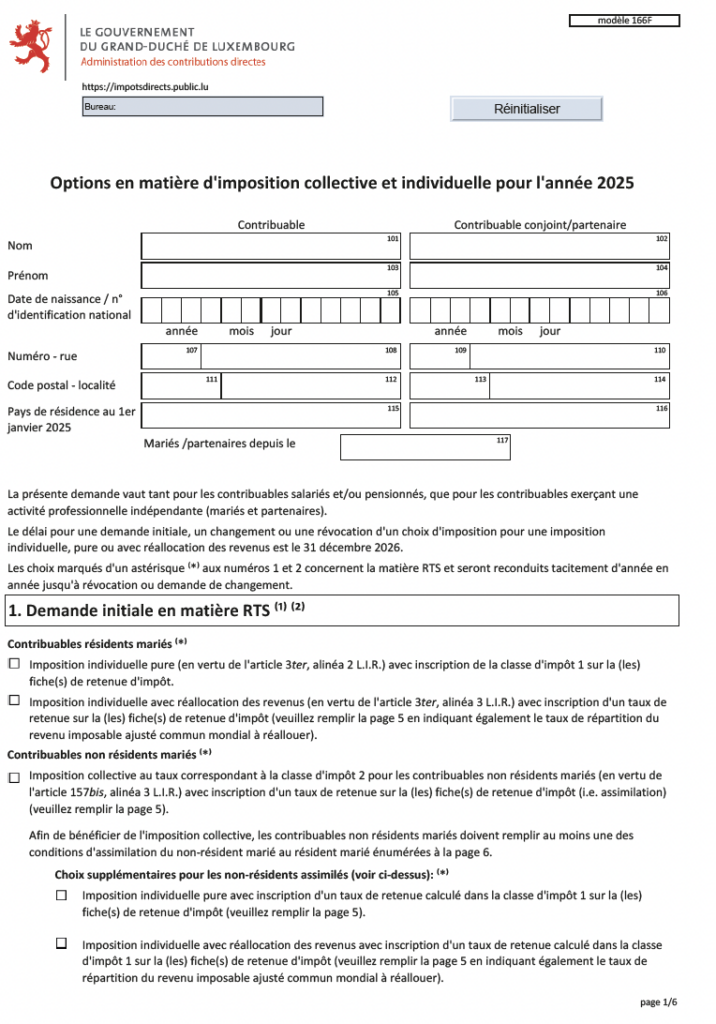

COMMENT REMPLIR LE DOCUMENT 166 F ?

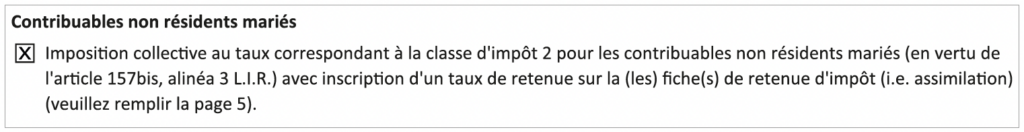

Pour rappel, si les revenus imposables luxembourgeois sont supérieurs aux revenus étrangers, le contribuable a tout intérêt à demander l’imposition collective. Pour ce faire il lui faudra cocher, en page 1, sous le point 1 « Demande initiale en matière RTS » la 1ère case sous la rubrique « Contribuables non-résidents mariés » :

Si à l’inverse, les revenus luxembourgeois sont inférieurs aux revenus étrangers, il sera alors judicieux de faire une analyse préalable avant de faire son choix.

Enfin, si le contribuable ne remplit pas les conditions de l’art. 157 ter, ou s’il possède lui-même des revenus étrangers qui affectent trop son calcul d’impôt, même en cas d’imposition individuelle pure, il doit alors rester imposé en classe 1, suivant l’imposition de droit commun, comme lorsqu’il était célibataire, et il sera simplement imposé à la source sur ses revenus au Luxembourg suivant le barème d’impôt de la classe 1. Dans ce dernier cas, il n’y a pas lieu de compléter ce document 166 F et le contribuable ne pourra pas faire de déclaration fiscale annuelle.

Si ces contribuables comme c’est le cas ici présentent une demande d’imposition collective, ils doivent remplir la dernière page avec leurs données fiscales en commençant par remplir la ligne Revenu net provenant d’une occupation salariée.

Le contribuable qui perçoit ses revenus au Luxembourg, doit remplir sous le titre « Revenus du contribuable » et dans la colonne Indigènes son revenu brut – les frais de déplacement (FD) de 1 980 € – les frais d’obtention forfaitaire (FO) de 540 €.

Pour les revenus étrangers du conjoint, il faudra reprendre l’imposable – 540 € de frais d’obtention forfaitaire (FO), soit ici 23 460 € (24 000 – 540).

Prenons par exemple en compte quelques déductions fiscalesdansleménagedecescontribuables:3000€pour lesintérêtsd’emprunt(empruntduconjoint2relatifàleur résidence principale). Ce montant est mentionné en négatif sur le poste Revenu net provenant de la location de bien et sur la colonne Exonérés parce que ce bien immobilier se situe hors du Luxembourg (France, Belgique, Allemagne).

En dépenses spéciales ils ont respectivement 520 € (RC véhicule + mutuelle) pour le conjoint 1 et 1 410 € (mutuelle de 830 € + assurance décès de 400 € et RC Véhicule pour 180 €), pour le conjoint 2, soit un total de 1 930 € pour le ménage.

Attention, le montant déductible pour les dépenses spéciales est de 672 € par personne. Dans notre exemple, ils sont deux sans enfant à charge, donc maximum 672 x 2= 1 344 € (et non 1 860 €).

Enfin, à la suite de leur demande d’imposition collective, ils ont droit à un abattement extra-professionnel de 4 500 € (soit 2 250 € pour chacun). Cet abattement extra-professionnel, suivant l’art. 129 b L.I.R., doit être renseigné sur les colonnes

« Exonérés » chez chacun des deux conjoints, compte tenu du fait qu’il y a un revenu dans le ménage qui est exonéré.

Ce taux sera applicable au mois suivant la réception de la fiche de retenue d’impôt.

Dans notre cas (ceci peut se pré-calculer en rentrant les mêmes données sur « Guichet.lu »).

Si vous envoyez ce document 166 F par courrier postal nous conseillons toujours de joindre les deux pages de calculs et de détermination du taux d’impôt que vous aurez effectué sur guichet.lu, cela pour avoir plus de certitude quant au taux correctement calculé par l’ACD.