LA DÉCLARATION FISCALE

1. FAUT-IL REMPLIR UNE DÉCLARATION FISCALE DANS SON PAYS DE RÉSIDENCE ?

ATTENTION : L'introduction du prélèvement à la source n'a pas exempté le contribuable de son obligation de déclaration des revenus en France, qui reste identique sur la forme.

Le frontalier qui travaille au Grand-Duché du Luxembourg et habite en France est obligé d’établir une déclaration fiscale annuelle dans son pays de résidence, quelle que soit sa situation familiale.

Il doit déclarer l’ensemble des revenus perçus (au Luxembourg et le cas échéant en France), ainsi que ceux de son conjoint, s’il est marié ou pacsé. Il devra aussi renseigner les revenus de capitaux et les revenus locatifs immobiliers (revenus fonciers suivant la déclaration n°2044 sauf régime micro foncier).

AVERTISSEMENT : Le 10 octobre 2019, la France et le Luxembourg ont signé un avenant à la convention du 20 mars 2018, en vue d’éviter les doubles impositions et de prévenir l’évasion et la fraude fiscales pour l’impôt sur la fortune. L’application de cette convention a été suspendue pour les années 2020, 2021, 2022 et 2023. Pour les revenus 2024, la convention s'applique.

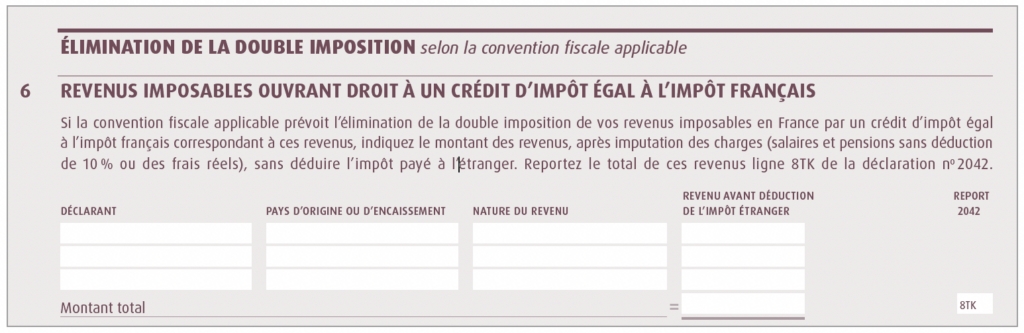

Pour la France, depuis l’entrée en vigueur de la nouvelle convention fiscale conclue le 1er janvier 2020, la double imposition est éliminée par un crédit d’impôt égal à l’impôt français sur les revenus étrangers. En clair, les frontaliers français sont imposés sur leur rémunération provenant du Luxembourg, mais perçoivent un crédit d’impôt équivalent. Contrairement à jadis, outre la réintégration de l’impôt payé au Luxembourg dans le salaire étranger déclaré, l’élimination de la double imposition s’effectue à la fin du calcul de l’impôt après l’application du barème du quotient familial et d’une éventuelle décote. Ainsi, la disparition des avantages qui en découlent alors que le revenu mondial du foyer n’aurait jamais dû les permettre, établit une égalité fiscale stricte entre frontaliers et non-frontaliers.

Même si le contribuable n'est pas concerné par ces cas de figure (par exemple, frontalier célibataire, qui n'a pas d'autre source de revenu), il doit obligatoirement informer le fisc français et donc remplir une déclaration dans son pays de résidence.

Par ailleurs, cette déclaration fiscale sert de base pour le calcul du revenu fiscal de référence (RFR). Il est utilisé notamment par les organismes sociaux et permet d’octroyer certains avantages accordés sous conditions de ressources (CAF, centre-aéré, primes à la rénovation énergétique, bourses, etc…).

2. QUELS FORMULAIRES REMPLIR ?

Le formulaire principal est le formulaire n°2042. Il est à remplir obligatoirement par tout contribuable. À compter de cette année, les frontaliers qui perçoivent des salaires ou pensions provenant du Grand-Duché du Luxembourg, doivent également remplir le formulaire n°2047 (communément appelé formulaire « rose »). Enfin, il faudra remplir sur le formulaire 2042 le ou les reports du formulaire 2047.

Le formulaire n°2042C concerne exclusivement les revenus, salaires et pensions provenant de pays pour lesquels ils sont soumis au taux effectif selon la convention fiscale en vigueur.

Le formulaire n°2047 (rose) doit donc toujours être rempli dans les cas suivants :

• si, en plus des salaires ou pensions, le travailleur perçoit d'autres revenus de source étrangère,

• si le travailleur perçoit des revenus d'un autre pays qui n'est pas soumis au taux effectif (exemple : Luxembourg, Allemagne)

• s’il exerce une profession libérale.

Ajoutez votre titre ici

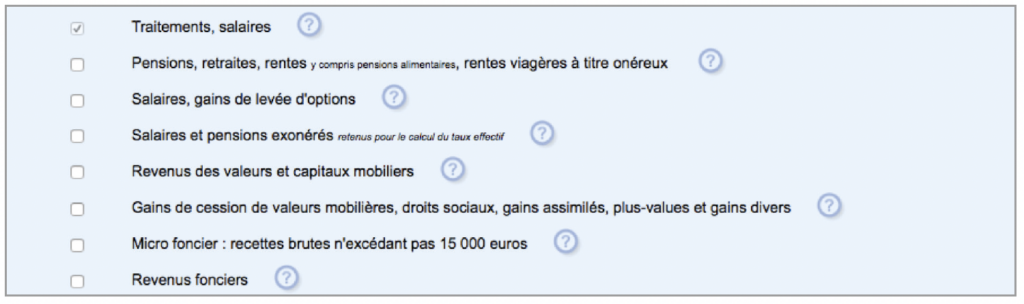

COMMENT REMPLIR LE FORMULAIRE N°2042C ?

- Dès le début, il faut cocher la case « Salaires et pensions exonérés retenus pour le calcul du taux effectif ».

COMMENT REMPLIR LE FORMULAIRE N°2047 ?

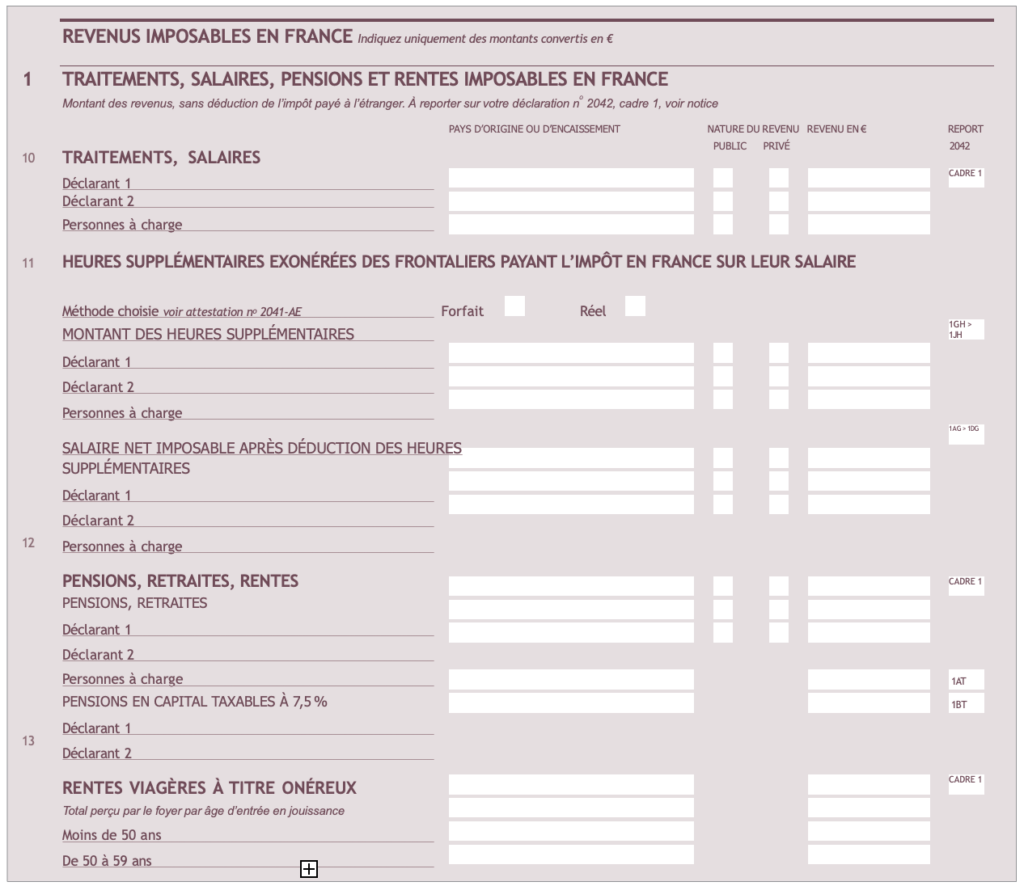

- Il faut inscrire le nom du Déclarant, le pays d’origine, la nature du revenu (public ou privé) et enfin le revenu avant déduction de l’impôt étranger mais après déduction des cotisations sociales. Ces informations sont à inscrire dans la section 1 du formulaire 2047.

- Ce montant est à reporter sur le formulaire 2042 dans la case 1AF et/ou 1BF pour les salaires, et 1AL et/ou 1BL pour les pensions

- Il faut aussi reporter ce montant toujours sur le formulaire 2047, dans la partie 6 (voir ci-dessous).

- Il faut ensuite reporter ce montant sur le formulaire 2042 dans la case 8TK (report automatique).

N.B. Les parties des formulaires français montrés dans ce guide sont issus de l’année 2024. Les nouveaux ne sont pas encore parus au moment de la rédaction de ce guide mais ils devraient être identiques ou quasiment identiques.

Rémunération brute – cotisations sociales = montant à indiquer sur les lignes 1AF et/ou 1BF (salaires), 1AL et/ou 1BL (pensions).

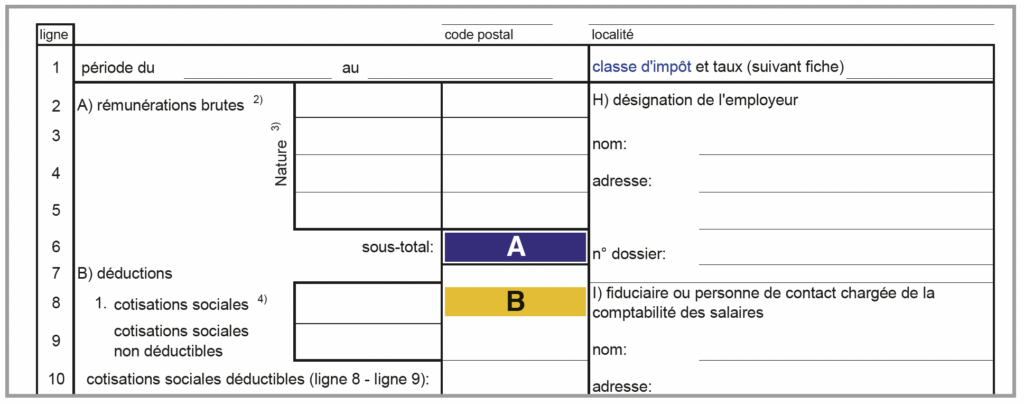

Les cotisations sociales B devront être déduites du sous total A . La rémunération nette de cotisations sociales (le résultat A – B ) devra être portée dans la case « Revenu avant déduction de l’impôt étranger » de la déclaration 2047.

Pour les professions atypiques et autres questions consultez la convention franco-luxembourgeoise : https://bofip.impots.gouv.fr/bofip/2451-PGP.html

REMPLIR LA DÉCLARATION FISCALE EN LIGNE

Depuis 2019, toutes les déclarations doivent être remplies en ligne. Les contribuables qui n'ont pas internet ou qui rencontrent des difficultés peuvent se rendre dans les centres des finances publiques, à l'accueil des services des impôts pour les particuliers. Des ordinateurs sont à leur disposition. Pour les contribuables qui résident dans une zone « blanche », ou qui ne se sentent pas capables de remplir ces formalités en ligne, les déclarations papier sont tolérées, uniquement s’il s’agit d’une première déclaration. Cette dernière exception concerne notamment les personnes âgées, handicapées ou dépendantes.

La déclaration en ligne est la plupart du temps accessible même en cas de changement de situation familiale en 2022 (mariage, pacs, divorce, séparation, rupture de pacs, décès du conjoint ou du partenaire). Par ailleurs, ces changements peuvent être déclarés en temps réel sur le portail des impôts et notamment sous l’onglet « gérer mon prélèvement à la source ».

La déclaration en ligne est simplifiée et permet d’apporter plusieurs fois des corrections en cas d’erreur. Les services sont accessibles sur le site internet www.impots.gouv.fr

La déclaration des comptes bancaires ouverts à l’étranger est obligatoire, y compris les comptes sur lesquels on a procuration (même pour les chefs d’entreprise). Il faut cocher la case 8UU (Comptes ouverts, détenus, utilisés ou clos à l’étranger) de la déclaration 2042. Il faut aussi cocher la case 8TT (Les contrats de prévoyance vieillesse, type 111bis ou 111ter). Ensuite, il faut compléter le formulaire Cerfa n°3916/3916Bis accessible su www.impots.gouv.fr.

DOCUMENTS NÉCESSAIRES POUR REMPLIR LA DÉCLARATION FISCALE

Le travailleur frontalier doit se munir de son certificat annuel de rémunération (reçu de son employeur, CNS, CAE, CNAP, ADEM), du formulaire n°2042 et n°2047.