CAS PRATIQUE N°2 : DANS UN MÉNAGE LES DEUX CONTRIBUABLES ONT CHACUN UN REVENU PROVENANT DU LUXEMBOURG

Pour ce ménage marié dont les deux revenus proviennent du Luxembourg depuis plusieurs années, Ia déclaration fiscale était déjà obligatoire avant Ia réforme fiscale de 2017.

La retenue à la source pour les revenus de 2022 a été calculée sur la base de leur dernière déclaration connue, et calculée par l’Administration (par exemple ci-dessus celle des revenus de 2020) avec un taux recalculé de 21 %. Ce taux a été appliqué sur les revenus du coupIe en 2022.

Or pour 2022, le revenu global du ménage a augmenté de 35 000 € brut.

Par contre iIs ont chacun versé un complément en 2022 (pour Ia 1ère fois) sur Ie pIan patronal de pension, soit 100 € par mois ou 1 200 € sur I’année pour Ie contribuable 1, et 75 € par mois ou 900 € par an pour Ie contribuable 2.

On voit apparaître ces montants (déjà déduits sur les salaires mensuels pour le calcul de l’impôt retenu sur salaire), sur la fiche de rémunération annuelle sous Ia rubrique LRCP.

Que va-t-il se passer pour la déclaration fiscale de 2023, revenus de 2024 pour ce ménage ?

Prenons l’hypothèse d’un ménage avec 1 enfant à charge et comme déductions fiscales les charges suivantes :

- 2 500 € d’intérêts d’emprunt pour leur résidence principale

- 3 200 € de dépenses spéciales (ou 1 200 € en assurances et 2 000 € en dons)

- 950 € de charges extraordinaires

Trois choix sont possibles:

Choix 1 :

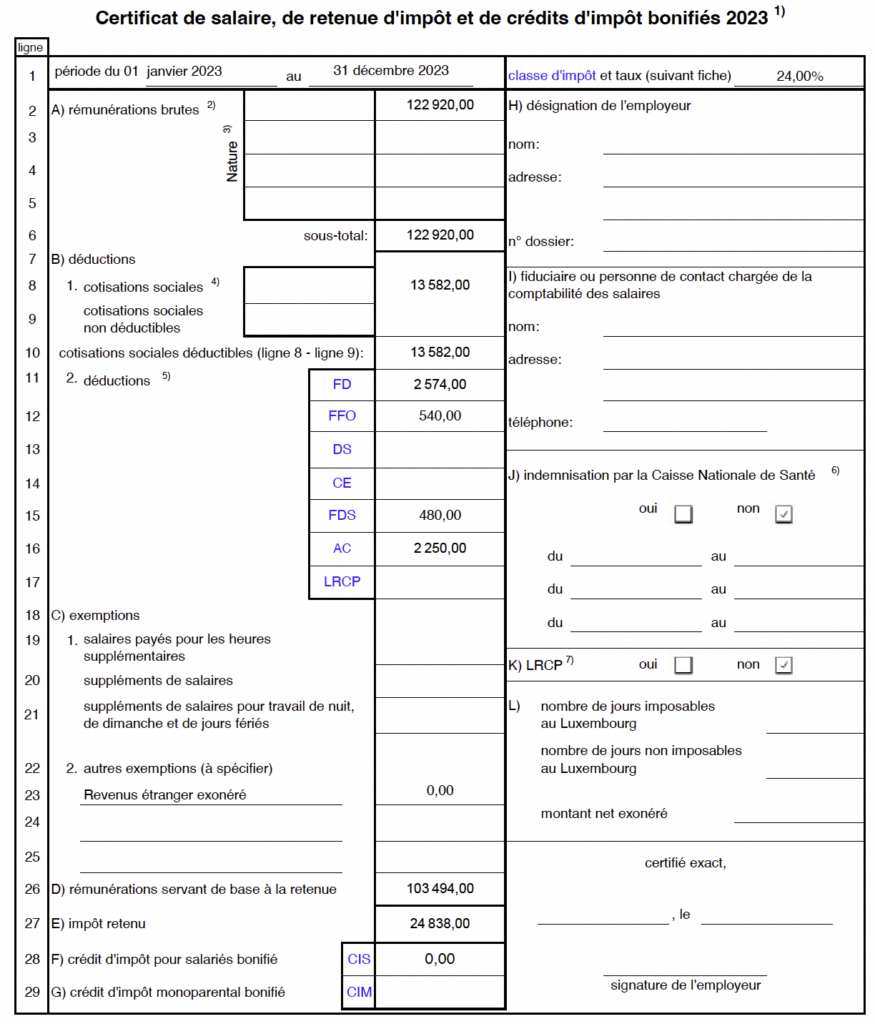

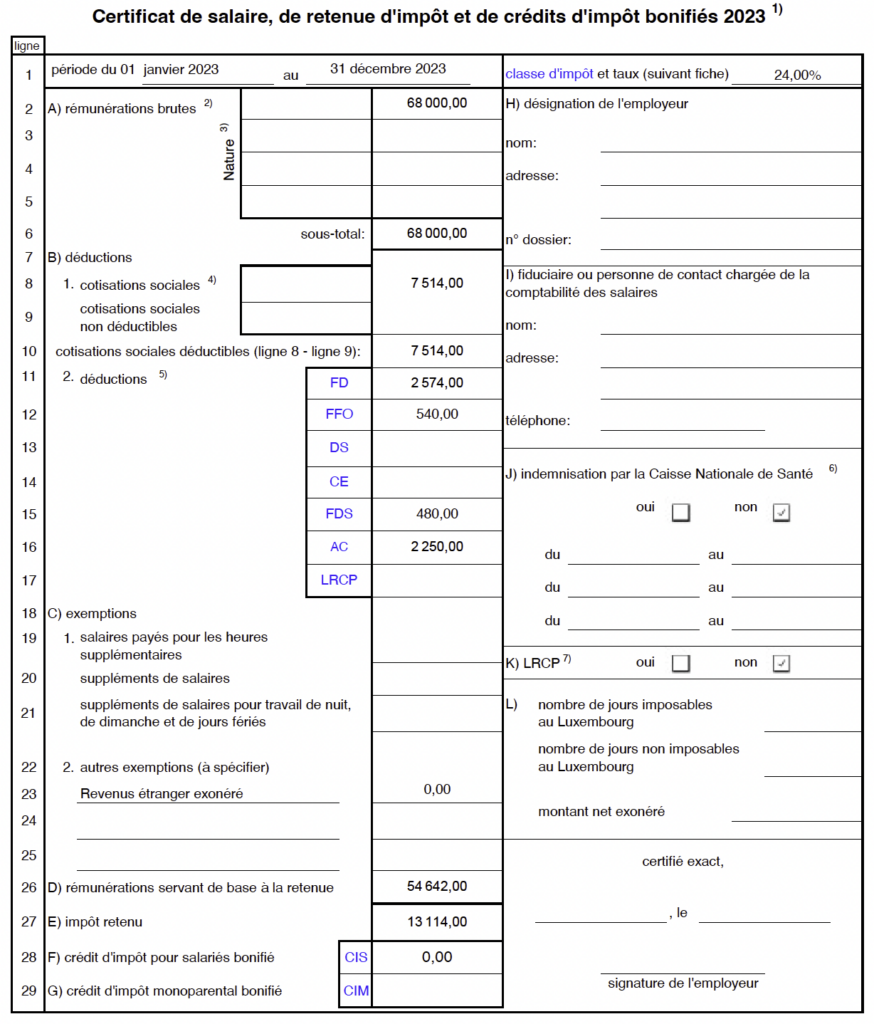

L’Administration a indiqué sur leur fiche de retenue d’impôt de 2023 un taux de 24 %, taux recalculé par l’Administration sur base de leur dernière déclaration. Celui-ci est applicable sur tous les revenus de chacun des contribuables.

Ces contribuables sont imposés ensemble depuis des années avec le choix de l’imposition collective.

Pour le conjoint 1, vu son augmentation de revenu en 2023, on constate une retenue à la source de 24 838 €, tandis que pour le conjoint 2, la retenue est de 13 114 €.

La retenue totale à la source pour 2023 est alors de 24 838 + 13 114 = 37 952 €

On remarque que pour l’impôt retenu tout au long de l’année 2023, ce taux de 24 % est insuffisant par rapport au décompte annuel après déclaration fiscale, ce qui s’explique par cette augmentation salariale non négligeable de 2023 et ce, sans que les contribuables aient demandé comme cela leur est permis une modification de leur taux de retenue d’impôt à la source, via le document 166 F (comme expliqué page 66).

Le décompte annuel fait cette fois apparaître un impôt annuel réel de 43 168 € avec un complément d’impôt de 5 215 € à verser à l’administration.

On constate enfin que le taux d’impôt moyen réel sur ces revenus et après déduction des dépenses, et autres charges est cette fois de 27,3 %.

Les contribuables avaient connaissance de leur augmentation de revenus et s’attendaient donc à une correction d’impôt. Ils avaient après cette augmentation salariale importante, 3 choix possibles :

- Demander dès l’augmentation de revenus, et comme indiqué ci-dessus, une révision de leur taux de retenue d’impôt, à l’aide du formulaire 166 F.

- Ne rien faire et estimer ou faire estimer par un spécialiste ou un fiscaliste, le surcoût d’impôt annuel à payer afin d’éviter d’être surpris après réception de leur décompte d’impôt par l’administration, par la somme réclamée.

- Profiter de ces revenus disponibles supplémentaires pour optimiser plus encore leur situation fiscale en établissant une stratégie de placements déductibles et ce, afin de faire diminuer leur impôt global.

Exemple :

Dans leur montant de 3 200 € de dépenses spéciales déductibles (pris dans notre exemple) on retrouvait 1 200 € en assurances RC véhicules, d’assurances décès, et mutuelle ainsi que 2 000 € de dons à différents organismes (Croix Rouge MSF etc.).

Pour cette année 2023, ces contribuables avaient chacun opté pour la souscription d’un plan d’épargne prévoyance vieillesse (épargne retraite) pour le maximum fiscal, soit 3 200 € chacun ou 6 400 € sur l’année pour le ménage.

Ils ont en plus souscrit un plan d’épargne logement au Luxembourg dans leur limite fiscale soit 3 x 1344 € sur l’année ou 4 032 €.

Ces 2 placements fiscalement déductibles ont donné lieu à une diminution du revenu imposable et donc de l’impôt.

Grâce à leur placement global de 10 432 €, leur montant d’impôt annuel qui était de 43 168 € avant ces placements, est descendu à 38 741 €, ce qui représente une diminution d’impôt de 4 427 €, ou un rendement fiscal sur ces sommes épargnées de 10 432 € de + de 41,7 %.

On remarque enfin, que grâce à leur option d’optimisation fiscale, qu’ils n’auront plus la somme de 5 215 € à verser comme supplément d’impôt à l’administration, mais seulement 788 €.

Leur taux de retenue sera cette fois de 24,5 % (soit à peine plus que le taux de 2022 avant l’augmentation de revenus) par rapport au taux de 27,3 % qu’ils auraient dû avoir avant ces souscriptions de produits déductibles.

Bref un choix final d’optimisation très judicieux !

Choix 2 : Ils choisissent l’imposition individuelle pure chacun.

Lorsque les 2 contribuables travaillent tous deux au Luxembourg, ce n’est pas un choix judicieux dans 99 % des cas.

Dans le meilleur cas, le montant de l’impôt calculé de manière individuelle suivant la classe 1 pour chaque contribuable est identique au montant global de l’imposition collective. Dans les autres cas, le montant d’impôt annuel sera plus élevé en imposition individuelle pure qu’en imposition collective.

Conclusion : Pour ces contribuables mariés non-résidents il faut remarquer que ce principe de retenue d’impôt à la source est beaucoup plus ajusté à la réalité fiscale annuelle (par rapport à ce qui existait avant 2018). Ces contribuables ont une retenue d’impôt à la source plus adaptée et ne doivent plus du tout payer les avances trimestrielles réclamées (même si certaines erreurs de l’Administration font que ces avances sont encore réclamées à certains contribuables non-résidents mariés).

Nous attirons ici encore votre attention sur le fait que si vous êtes non-résidents mariés, vous ne devez plus recevoir de demandes d’avances trimestrielles de l’Administration. Si tel était le cas il faudrait immédiatement introduire une réclamation pour faire annuler ces avances et en parallèle ne pas verser ces avances indûment demandées.

Révision en cours d’année 2024 des fiches de retenue d’impôt des contribuables non-résidents mariés assimilés.

Il faut noter que l’Administration, suite à ce calcul d’impôt, réclame non seulement le montant d’impôt dû pour l’année des revenus de 2023, mais elle émet également une nouvelle fiche de retenue d’impôt au courant de l’année 2024 (après l’envoi du décompte d’impôt au contribuable) avec ce nouveau taux de 27,3 % (dans l’exemple ci-dessus, et sans déductions supplémentaires) ou 24,50 % (en cas de ces déductions supplémentaires) applicable dès le mois suivant la réception de la fiche de retenue d’impôt ajustée.

Choix 3 : Ils choisissent l’imposition individuelle avec réallocation

Ils pourraient décider de réaffecter, pour le calcul des impôts, une partie du revenu annuel brut de l’un, pour l’affecter à l’autre.

Exemple, s’ils réaffectent 27 460 € du conjoint 1 aux revenus du conjoint 2, celui-ci aura 122 920 – 27 460 € = 95 460 €.

Le conjoint 2 aura 27 430 € + 68 000 € = 95 460 € S’ils ont absolument les mêmes déductions chacun :

- En principe, l’emprunt immobilier a été contracté aux deux noms, donc chacun peut prétendre déduire 50 % des 3 000 €.

- Les montants de 3 200 € de dépenses spéciales et de 950 € de charges extraordinaires sont aussi aux deux noms, alors l’imposition ne changera absolument pas car elle sera de 21 584 € par contribuable soit 43 168 €, identique au montant de l’imposition collective.

Par contre, si le montant des charges n’est pas réparti équitablement, le montant du plafond peut être utilisé pour l’un et non utilisé pour l’autre. Alors, le montant annuel de ces deux contribuables sera plus élevé que l’imposition collective.

En conclusion, à part quelques cas très rares, l’imposition individuelle avec réallocation n’est jamais plus attractive qu’une imposition individuelle.